開心保保險(xiǎn)網(wǎng)

- 首頁

-

全部產(chǎn)品

-

保障規(guī)劃

- 保險(xiǎn)課堂

-

會員服務(wù)

全部產(chǎn)品

保障規(guī)劃

會員服務(wù)

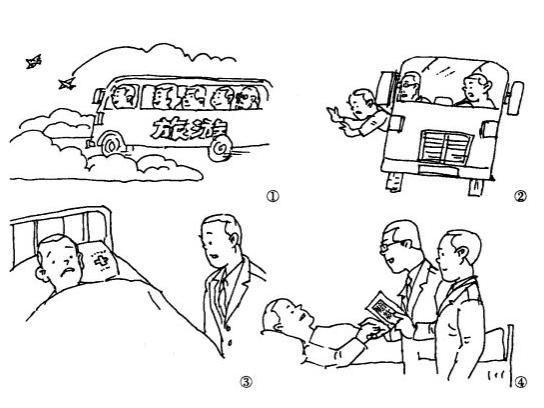

承運(yùn)責(zé)任險(xiǎn)為旅游團(tuán)事故賠付

正品保險(xiǎn)

國家金融監(jiān)督快捷投保

全方位一鍵對比省心服務(wù)

電子保單快捷變更安全可靠

7x24小時(shí)客服不間斷品牌實(shí)力

12年 1000萬用戶選擇客服 4009-789-789